第一黄金网12月27日讯 Mastercard SpendingPulse的初步数据显示,美国假日零售额的增长速度远低于2022年,因为挑剔的购物者在整个购物季都在寻找超值商品和促销活动。

周三(12月27日),现货黄金在美联储明年将降息的市场预期推动下受到鼓舞。截止发稿,现货黄金报2065.28美元/盎司,涨幅-0.1%。

周二(12月26日)美市中,金价有很大的上行压力。

虽然目前的市场情况似乎看涨黄金,但交易员仍持谨慎态度。分析人士指出,近期通胀下降主要是由于商品价格下跌,从长远来看,这种趋势可能不会持续下去。此外,租金通胀仍然居高不下。

Wyckoff表示:“2024年限制性货币政策可能会放松,这将意味着对贵金属的商业需求有所改善。”他补充说,通胀复苏或最大黄金消费国中国经济更加疲软可能会削弱他的看涨前景。

此外,持续的地缘政治紧张局势,特别是美国为应对伊拉克袭击事件而采取的军事行动,也增加了黄金作为避险资产的吸引力。交易员正在密切关注这些事态发展,因为它们可能会在短期内对黄金的价格走势产生重大影响。

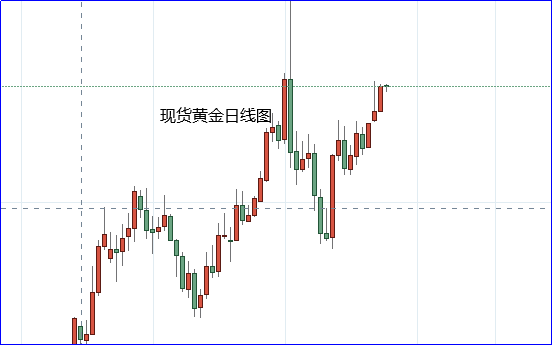

技术分析

黄金目前的交易价格为2063.94美元,高于200日移动均线1958.99美元和50日移动均线1997.80美元。这种定位表明中短期内有强劲的看涨趋势。

该资产次要阻力位为2067.00美元,若突破该点可能会导致进一步的上涨势头,可能瞄准主要阻力位2149.00美元。

相反,如果它回撤,主要支撑位1987.00美元将是一个重要的门槛。

目前的价格定位,加上其高于关键移动平均线的立场,反映了市场对黄金的普遍看涨情绪,表明有可能继续上涨。

研究结果显示,从11月1日到12月24日,不包括汽车的零售额同比增长3.1%。该研究使用了万事达卡的支付网络的交易数据,以及基于调查的对其他支付方式的估计数字。在2022年,Mastercard SpendingPulse的类似研究显示假日销售增长7.6%。

Mastercard Economics Institute首席经济学家Michelle Meyer说,消费者“花钱很在意”。

假日零售销售是美国经济的一个关键晴雨表。11月受汽油价格下跌影响,零售销售意外加速增长。即便如此,企业报告的业绩参差不齐,许多企业表示消费者支出更加谨慎。

根据最新数据,在线销售增长6.3%,实体店销售增长2.2%。餐饮和服装零售同比增幅最大,珠宝和电子产品零售下降。

从点阵图的角度来看,19名美联储官员中的17名几乎一致预测到2024年底政策利率将低于现在的水平,没有官员认为明年底利率会更高。

点阵图显示,2023-2024年基准利率预期中值分别为5.4%和4.6%。从预期的角度分析,到明年底联邦基金利率中值的预测从9月的5.1%下移至4.6%,对应在当前利率水平的基础上进行3次25 个基点(bp)的降息。

在19名给出预测的官员中,有8人预测降息两次或更少,另外11人预测降息三次或更多,从点位分布看,大部分人集中在两次与三次之间。

此外,美联储主席鲍威尔在记者会上表示,美联储官员们在本次会议上讨论了明年降息的可能性,美联储深知利率处于高位可能带来的风险,出于平衡风险的考虑,后续会有更多这方面的讨论。

鲍威尔提到,目前政策利率已经达到或接近历史峰值,大多数决策者正在讨论合适的降息时点,美联储将根据全部数据、不断变化的前景和风险做出未来的决策。美联储决策公布后,市场预期明年3月降息可能性升至65%,降息时点预期提前。

财通证券宏观首席分析师陈兴认为,美联储加息周期已经结束,降息周期或将在明年上半年开启。一方面,短期来看,超额储蓄与居民实际收入转正作为支撑消费韧性的两大支柱,叠加净资产持续增长,预计经济直至明年年中放缓压力才会加大。

另一方面,目前通胀水平缓步回落,且美国劳动力市场紧张程度也有所缓解。本次会议美联储态度转鸽,降息讨论已经被纳入视野,未来具体降息时点仍需观察通胀水平与金融风险的变化。

陈兴指出,目前利率水平具有限制性,短期内油价的波动对通胀水平扰动较大,美联储对物价水平的谨慎表态可以有效打压通胀预期。在通胀稳步下行,且失业率保持低位的背景下,对于利率政策的关注重心应转换为“高多久”。

招商证券首席宏观分析师张静静表示,美联储降息时点或比预期的明年5月份更晚。目前市场预计2024年5月降息,若2024年一季度就业及部分经济数据仍有韧性,那么降息预期将被再度推迟。此外,目前点阵图仅给出了2024年75bp的降息指引,说明5月降息并非美联储当前认可的大概率事件。

三季度降息或为更可靠的情形。临近大选降息仍是大概率,进而,若经济无超预期变化,二季度考虑结束缩表、三季度引导或者落地降息靴子的可能性更大。

平安证券首经团队指出,美联储在2024年二季度就有可能会讨论甚至实施降息。如果提早降息能够避免经济超预期下滑,那么本轮降息周期可以更慢更平缓,令高利率维持较长时间,反而有益于遏制通胀;尽量避开大选关键时点降息,反而有益于货币政策保持独立性。

不过中金公司研报指出,美联储明年降息路径还有较多不确定性。其一,美联储对降息的预测是基于对通胀路径的判断,尽管今年通胀回落较多,但这不意味着明年通胀也会有同样幅度的改善。实际上,过去一年通胀的放缓有很多是受益于供给的改善,如供应链的修复、劳动力参与率的提高、以及能源价格的下降,尚不清楚这些供给因素能否持续改善,对明年通胀的降低作用能否像过去一年那样明显。

其二,美联储的鸽派言论会导致金融条件放松,加剧经济“不着陆”风险。过去一个月美债利率大幅下行,30年期房贷利率快速回落,有迹象表明抵押贷款需求在利率回落后反弹,这可能会加剧房地产市场的不平衡,导致房价居高不下。利率回落也可能使其他利率敏感部门的活动重新提速。总而言之,在供给尚未完全恢复的情况下,需求反弹会增加通胀的弹性,让本来不会出现的二次通胀变成一种可能。