日本股市巨震引发全球投资者关注。

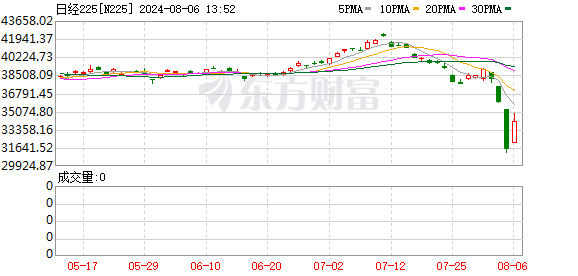

当地时间5日,日经225指数和东证指数触发熔断机制,一度暂停交易。截至收盘,日经225指数大跌4451.28点,创历史之最,跌幅高达12.4%。

不止日本,韩国、新加坡、中国台湾地区等主要股指5日同样出现较大幅度下跌,欧美等股市高位下挫态势亦较明显。在众多市场中,日本股市的崩裂程度尤甚,多个关联日本股指的产品被动遭受不小的回撤,这也引发了各路资金在全球配置方面的担忧。

多位券商人士在接受券商中国记者采访时表示,前期涨幅过高、半导体龙头股遇挫等都是日本股市下行的重要原因,但更直接的导火索可能是日本央行强势加息,导致此前借入日元购买日本股票的套息交易趋势扭转,大量投资者卖出了股票。对于后市,瑞银等机构也相应下调了对日本股市的预测,以反映趋势的变化。

强势加息掐断套息交易

日本股市的猛烈回调并非毫无征兆。华福证券首席经济学家燕翔在接受券商中国记者采访时表示,今年初至7月中旬,日本股市已经累积了不小的涨幅,本轮下跌是跟随美股市场调整,特别是上周末有报告指出巴菲特罕见地减持近半苹果公司股份,引发了市场对海外经济衰退的担忧。

中金公司日本研究负责人丁瑞认为,近期日股的基本面并未发生明显变化,大跌的主要原因包括市场对全球经济衰退的担心以及半导体行情调整的牵连。

他表示,日本企业的业绩主要来自海外,全球经济若发生衰退,日本企业的业绩将会受到拖累。同时,日经指数当中半导体相关的公司权重总计约20%,在近期美国科技股大跌的背景下,日本的半导体公司股价也因同一逻辑而大幅下跌,进而给日经指数带来了明显压制。

丁瑞还提到了日本货币政策对股市的影响。“日本企业虽然开展的是全球业务,但是绝大多数都是在东京证券交易所上市,发行日元计价的财报,在日元升值背景下,海外的收益会更少地计入在日元的财报当中,最终形成‘强日元恶化财报’的作用。”丁瑞说。

事实上,日本央行强势的货币政策被认为是此次日本股市大跌的直接导火索。日本央行在上周结束的货币政策会议上决定将政策利率上调至0.25%,还将减少日本国债购买规模以实施量化紧缩(QT),每月购债规模将从现在的6万亿日元逐渐降至2026年第一季度的3万亿日元。

华金证券研究所所长助理、首席宏观分析师秦泰表示,上周日本央行在连续进行两周外汇市场干预之后,在其国内消费需求仍然疲弱的背景下,为稳定汇率而实施了超市场预期的“加息+缩表”的大幅紧缩操作,令市场担忧当前形势下更多非美主要经济体在内需普遍较美国更弱的背景下,为稳定汇率而不惜以更大的经济衰退概率为代价,强行实施过度的货币紧缩操作。

此前,海外投资者在日本市场大量低息借入日元并购买以五大商社为代表的高息资产,形成了稳定的套利交易。不过,日本央行的举措可能打破这一链条。在日元汇率有望持续回升的背景下,套息交易的底层逻辑或将改变。

“客户过去借日元成本很低,用来配置美国和日本本土的资产。现在日央行加息,资金的流向发生逆转。”华泰证券全球科技战略首席分析师黄乐平接受券商中国记者采访时表示,“周一日本股市暴跌的宏观原因,主要是由于日元套利交易的平仓。”

机构下调后市预期

对于日本市场的后续走势,很多券商人士并不乐观。

“近年来,得益于货币宽松刺激以及日本央行直接在二级市场购买股票ETF作为后盾,日本股市持续上行。后续日本货币进一步宽松的空间是变小的,股市收益率表现或许很难像过去几年那么出色,且汇率大幅波动对外资影响很大。”燕翔表示。

秦泰表示,日本金融市场的中长期走势将最终取决于日本实体经济供需循环的修复情况,以及货币政策立场对实体经济的支持适配程度。由于财政扩张空间十分逼仄,日本央行不得不独自面对稳汇率和促内需的互斥选择,近期日本央行较为激进的紧缩操作可能导致日本经济很快重新陷入低迷的增长区间。

另一方面,在缺乏国内消费需求拉动可持续经济增长逻辑支持的背景下,日本央行近期对外汇市场的干预措施可能加速日本外汇储备的消耗速度,并可能在中期导致汇率干预操作效果衰减,直至出现类似1997年东南亚金融危机期间的“泰铢时刻”。届时,日本金融市场可能因实体经济和金融条件的迅速恶化而出现更大幅度的投资者信心削弱。

8月2日,瑞银在研报中下调了对日本股市的预测,以反映趋势的变化,包括货币政策和汇率。不过,随着近日股价的快速调整,瑞银认为日元升值在很大程度上已被市场消化。

海外投资警惕高位波动

近几年,随着海外多个股票市场走强,不少投资者加入了配置海外资产的大军。今年上半年,A股市场交易的部分场内日经ETF一度溢价超过20%。

“要避免线性外推盲目跟风,认为海外市场只涨不跌,即使长期表现较好的美股也会有大幅波动的时候。”燕翔表示,对于海外市场投资,投资者还是要根据不同市场资产价格的相对性价比,以及自身的资金属性和风险偏好,科学理性地进行投资判断。

秦泰也指出,自2022年以来,全球各主要经济体汇率波动明显放大,当前投资海外市场需特别关注投资目的地的汇率风险以及人民币相对于美元和一篮子货币的双向波动风险。决定汇率的因素分成中短期和中长期两个层面,中短期主要由货币政策分化所驱动,中长期则深度体现经济发展战略和供需循环结构的国际竞争力。当前,各国在上述两大因素之间的分化都较为明显,且存在差异扩大的迹象,投资者务必对此有清晰的认知并做好风险评估和对冲。

国金证券研究所策略首席分析师张弛表示,他对日本股市的整体观点为中性偏空。他指出,中长期走势的关键还是更多取决于日本央行的货币政策取向,这事关日本经济基本面修复的持续性能否支撑日股的中长期表现。具体而言,近期日央行较为鹰派的加息态度,也是日元升值背后的重要推手,而日元升值其实并不利于日股表现。如果日元持续性升值,会侵蚀以日元计价的日本企业财报,进而压制其盈利表现。事实上,日本实际GDP的季调环比折年率在过去的三个季度中两个季度为负,如果日央行持续收紧货币政策,那么倾向于对日股观点还是中性偏空。

(文章来源:券商中国)